反跨国逃避税法律制度亟待完善

廖凡●近年来,不少“引进来”的外国企业和“走出去”的中国企业与避税地联系日益密切,将利润大量转移至避税地,税基侵蚀愈演愈烈,我国反避税形势趋于严峻。

●今年2月国家税务总局《一般反避税管理办法(试行)》实施,7月全国人大常委会批准了《多边税收征管互助公约》,标志着我国在国际税收征管合作和打击跨国逃税避税方面进入了一个崭新的阶段。

●完善反跨国逃税避税的法律制度,我国还需要从完善《税收征管法》及相关制度、提高税收情报交换和利用能力、完善一般反避税措施以及妥善应对美国推行的《海外账户税收合规法》等四个方面做出进一步努力。

近年来,我国反避税形势趋于严峻,不少“引进来”的外国企业和“走出去”的中国企业与避税地联系日益密切,将利润大量转移至避税地,导致税基侵蚀愈演愈烈;而已有的法律法规仅仅提供了一般反避税管理的原则性规定,缺乏一套全面、综合的管理办法来规范相关操作流程和执行标准。

我国近年来在反跨国逃避税领域取得了显著进展,特别是出台《一般反避税管理办法(试行)》、签署并批准《多边税收征管互助公约》、与美国实质达成FATCA政府间实施协定、承诺适用《自动交换标准》等,均具有标志性意义。但相对于我国的经济实力、税收实践需求以及公约、协定义务而言,目前的税收征管能力以及税收情报的收集、提供和利用能力都还有待提高。当务之急是对相关税收法律规则进行修改和完善,为反跨国逃避税提供更加坚实的制度基础。

要从国内法、双边和多边三个层面应对跨国逃税避税

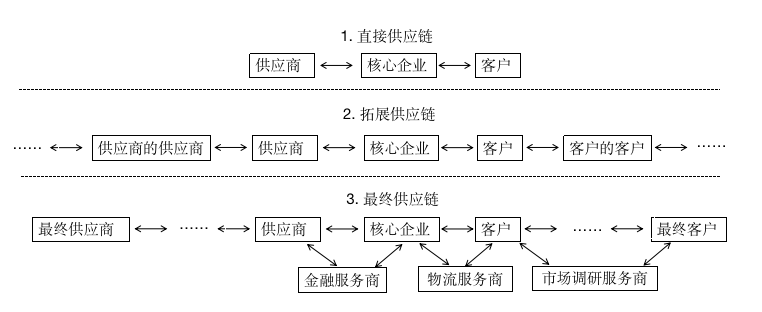

各国税收法律制度存在的差异,以及国家之间税收征管信息的不对称,是跨国逃避税得以盛行的根源所在。应对跨国逃税避税,有单边(国内法)、双边和多边三个层面。就单边层面而言,主要是完善国内税收法制,填补规则漏洞,加强执法力度,并基于实质重于形式原则进行特别纳税调整。双边和多边层面的应对主要表现为以税收情报交换为核心的监管协作,即通过订立双边和多边协定,在税收主管当局之间进行税收情报交换。

美国推行《海外账户税收合规法》(FATCA),这是美国应对海外逃避税问题的一次强硬出手,分别对既有的FBAR规则与合格中介制度做出了拓展和突破,瑞士在双边税收协定中强化税收情报交换义务,以及经合组织修订《多边税收征管互助公约》(以下简称《公约》)、实施《税基侵蚀和利润转移问题行动计划》和制定《涉税金融账户信息自动交换标准》,分别代表了这三个层面上的国际动向和趋势。

反跨国逃税避税是一个全球性课题,需要从国内、双边和多边层面做出全方位应对。在各国税收法律制度存在种种差异、难以统一协调的客观条件下,加强国际税收情报交换和共享、减少跨国征税中的信息不对称,就成为打击跨国逃避税行为的关键手段。在全球金融危机带来的财税压力下,欧美国家加大了税收情报获取力度,不仅在双边层面攻破了瑞士这样的顽固堡垒,还使得蛰伏多年的《多边税收征管互助公约》脱胎换骨,真正成为一个开放性的多边公约。而美国强力推行的FATCA,以单边域外管辖为威慑,推动涉税金融账户信息自动交换成为国际新标准,使得自动交换有望取代应请求的交换而成为税收情报交换的主流模式,实现了从单边立法向多边规则的转化。

我国进入国际税收征管合作和打击跨国逃税避税新阶段

2014年12月2日发布、2015年2月1日起施行的国家税务总局《一般反避税管理办法(试行)》(以下简称《办法》)是我国在反跨国避税领域的一个突破性进展。就国际背景而言,二十国集团框架下的打击跨国逃避税即“税基侵蚀和利润转移(Base Erosion and Profit Shifting, BEPS)问题行动计划”方兴未艾,受到包括我国在内的全球主要经济体的积极响应,《办法》成为我国落实BEPS行动计划的第一步。

《办法》仅适用于跨境交易或支付,而不适用于境内交易,亦即《办法》是专门针对跨国避税行为的“特别法”。其次,《办法》所规定的一般反避税措施,是定位于其他特别反避税条款的兜底措施。再次,《办法》明确引入了商业目的原则和实质重于形式原则,将之作为一般反避税措施的基本指导原则。最后,《办法》明确了税收利益的含义、避税安排的主要特征和纳税调整的具体方法,规范和明确了税务机关采取一般反避税措施的适用范围、判断标准、调整方法、工作程序、争议处理等相关问题,为实施一般反避税条款提供了明确的规程指引。

在国际合作方面,迄今为止,我国已对外正式签署100个避免双重征税协定,其中97个已生效,并与香港特别行政区和澳门特别行政区签署了避免双重征税安排。其中大多有关于交换税收情报和防止逃税避税的条款。自2009年开始至今,我国还与10个国家和地区(主要是避税地)签署了税收情报交换协定。2013年8月27日,我国正式签署了修订后的《多边税收征管互助公约》;2015年7月1日,全国人大常委会批准了《公约》。这标志着我国在国际税收征管合作和打击跨国逃税避税方面进入了一个崭新的阶段。

但我国还需要适应经合组织修订的《多边税收征管互助公约》要求,从完善《税收征管法》及相关制度、提高税收情报交换和利用能力、完善一般反避税措施及其他反避税规则以及妥善应对美国推行的《海外账户税收合规法》(FATCA)等四个方面做出进一步努力。

《税收征管法》中的相关制度需要修改

《公约》规定的协助形式包括情报交换、追索协助和文书送达。在批准《公约》时,我国根据《公约》第30条第1款第2项和第4项提出了保留,不协助其他缔约方追缴税款、提供保全措施或送达文书,仅限于税收情报交换。即便如此,现行《税收征管法》及相关制度距离《公约》要求也仍有一些差距。

首先,修订后《公约》的一大特点是强调税收情报交换中对纳税人权利的保护,包括知情权、商业秘密和个人隐私;而《税收征管法》以及国家税务总局的《国际税收情报交换工作规程》(以下简称《规程》),在这方面未予明确,亟待梳理和完善。

其次,《公约》适用的税种范围广泛,涵盖除关税外的缔约国一方中央或地方政府课征的各种性质的税收,甚至包括缔约国政府和依法设立的社会保险机构征收的社会保险费;而《规程》则规定情报交换的“税种范围应仅限于税收协定规定的税种,主要为具有所得(和财产)性质的税种”。尽管我国在批准《公约》时根据第30条第1款第1项提出了保留,将协助范围限于我国在批准书中明确列举的税种,但即便是这些明确列举的税种,也大大超出了“所得(和财产)性质的税种”这一范围。

第三,《公约》规定“无论涉及人是公约某缔约方还是任何其他国家的居民或国民,公约缔约方均应提供征管协助”,而《规程》则规定情报交换的“人的范围应仅限于税收协定缔约国一方或双方的居民”,范围更窄。

为恰当履行《公约》义务,有必要对这些不符之处进行调整。建议在未来修订《税收征管法》时,修改完善上述相关制度。

税收情报交换和利用能力亟待提高

随着FATCA的全面实施和《自动交换标准》的逐步推行,自动交换有望成为国际税收情报交换的主流模式。为适应这一新趋势,我国需要从三个方面加以应对。

一是对《税收征管法》、《税收征管法实施细则》、《规程》等规范性文件进行必要修订,新增、细化和强化与税收情报交换特别是自动交换有关的规定,为自动情报交换提供坚实的国内法基础。二是履行关于适用《自动交换标准》的承诺,在时机成熟时正式签署《多边主管当局协定》,在此基础上适时与相关国家启动自动情报交换。三是在税收情报交换中切实贯彻互惠原则。

从我国税收情报交换工作的现状来看,履行税收情报交换义务的能力不断提升,但利用他国税收情报的能力还有所欠缺,导致我国在税收情报交换实践中几乎沦为单一的情报提供国。为此,应当切实贯彻互惠原则,在向他国提供税收情报的同时意识到自己的情报请求国身份,积极向其他国家提出情报请求,并提髙对税收情报的利用效率。

完善一般反避税措施及其他反避税规则

《一般反避税管理办法(试行)》是我国在反跨国避税领域的一个突破性进展,具有重要的积极意义。但《办法》只是部门规章,效力层级偏低,系统性和统率性不足,难以充分发挥反跨国避税的功效。因此,可以考虑在未来修订《企业所得税法》及其实施条例时,吸纳《办法》的相关内容,进一步细化上述法律法规中的反避税条款。

同时,目前我国的反避税规则主要集中在企业所得税法领域,不够系统和全面,也与实践发展不相适应。建议在未来修订《税收征管法》和《个人所得税法》时,加入反避税的相关内容,形成更为系统全面的反避税规则体系。

此外,还可以考虑研究和构建我国的税收筹划披露制度,这也是BEPS行动计划之一(第12项)。税收筹划披露是指纳税人或中介机构若想实施某项税务安排,须在实施之前向税务机关披露,由税务机关对纳税人普遍实施的税务安排进行专门审核,以认定其是否构成避税安排。这一方面有助于及时堵塞税收漏洞,另一方面可以给纳税人提供确定性,降低其未来遭受反避税调查的风险。税收筹划披露制度与一般反避税规则紧密联系,分别着眼于事前防范和事后调整,恰当实施可收相辅相成之效。

妥善应对FATCA实施

FATCA的全球实施已是不争的事实,我国也已与美国实质达成政府间实施协定。为履行协定义务,同时维护我国税收利益和经济金融安全,需要从三个方面加以妥善应对。

一是建立和完善我国金融机构向税务机关报送账户持有人相关信息的法律制度。我国与美国达成的是范本1协定,即由我国金融机构向税务机关报告相关信息,税务机关再与美国国税局进行自动情报交换。为此,必须确保我国税务机关能够有效获取用于自动交换的账户信息。建议在未来修订《税收征管法》时,对此加以明确。

二是更加重视对个人特别是高净值人群跨国逃避税行为的防范。以往我国的反跨国逃避税工作主要着眼于企业所得税领域,对个人关注不足。建议借鉴美国经验,细化和强化中国居民海外资产的申报,不仅要求申报海外金融账户信息,还要申报在外国公司拥有的股权情况、所在外国公司的财务状况等信息,以便将申报数据与从外国税务当局获得的信息进行比对,找出逃避税的线索和重点。

三是提高税务机关的信息管理和风险控制能力。基于范本1协定,一方面我国税务机关要汇总金融机构申报的信息进行交换,实际上是以国家信誉对相关信息的真实性和准确性进行背书,信息判断、甄别和管理的责任巨大;另一方面要确保信息安全和隐私保护,防止错误、不当报送或在交换过程中泄露相关信息,风险控制要求很高。这些都有待于提升税务机关和税务人员的信息管理和风险控制能力来加以应对。

(本文原载于《经济参考报》2015年12月8日第8版)